|

| (자료사진) /뉴스1 |

미국 내 물가가 쉽사리 꺾이질 않으면서 연방준비제도(연준·Fed)의 정책금리 인하 시점이 안개 속에 갇혔다. 하반기 기준금리 인하 시점을 저울질 중인 한국은행의 앞날에 험로가 예상된다.

시장은 한 달 전만 해도 기준금리 인하 시점을 올여름(7~8월)으로 내다봤으나, 이젠 연말(10~11월) 인하에도 점차 무게를 싣는 분위기가 감지된다.

29일 미 상무부에 따르면 지난달 미국 내 근원 개인소비지출(PCE) 지수의 전년 동월 대비 상승률은 시장 기대(2.6%)를 웃도는 2.8%로 집계됐다. 전월(2.8%)과 같은 수준이다.

PCE는 연준이 통화정책 목표 달성 여부를 판단할 때 소비자물가지수(CPI) 대신 준거로 삼는 지표다. 이 지표가 시장의 기대만큼 순조롭게 둔화하지 못하고 주춤하는 양상으로 풀이된다.

시장 내 금리 인하 기대는 보다 늦춰졌다.

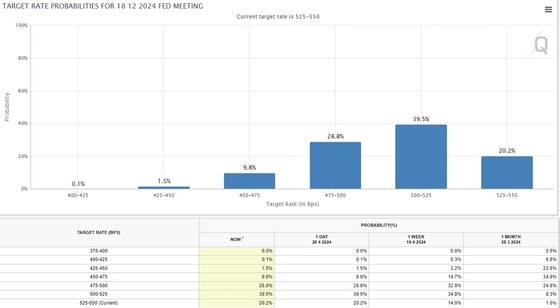

시카고상품거래소(CME) 페드워치에 따르면 연방기금금리 선물시장은 연준의 정책금리 인하가 올해 단 1차례에 그칠 확률을 가장 높은 약 40%로 반영했다. 한 달 전에는 5.7%에 불과했던 '연내 1회' 금리 인하 기대가 급격히 확산한 셈이다.

|

| 12월 FOMC 금리 예상 분포 (CME 페드워치 갈무리) |

구체적으론 7월(28.6%)보다 9월(43.8%) 금리가 지금보다 한 단계 낮아져 있을 확률을 시장은 더욱 높게 판단했다.

심지어 연내 금리 인하가 1차례도 없을 확률을 시장은 20.2%로 평가했다. 이는 한 달 전의 경우 0.6% 정도로 시장에 전무하다시피 했던 예상이다.

지난 3월 금리 인하 기대를 쉽게 찾아볼 수 있었던 연초 상황을 고려하면 매우 빠른 변화다. 뉴욕타임스(NYT)는 "여전히 완고한 물가 상승률로 투자자들이 금리 인하의 꿈을 포기하고 있다"고 전했다.

허진욱 삼성증권 연구원은 "1~2월에 이어 3월 물가까지 예상을 상회함에 따라 사실상 파월 연준 의장을 포함한 연방공개시장위원회(FOMC) 내 합의점이 연내 3회 인하에서 2회 혹은 그 미만으로 하향 조정된 것으로 판단한다"고 밝혔다.

이어 "5월 FOMC에서 연준은 향후 수개월간 물가 상승률의 추가 둔화를 확인하기 전까지 금리를 유지하는 것이 적절하다고 발언할 것"이라고 예측했다.

|

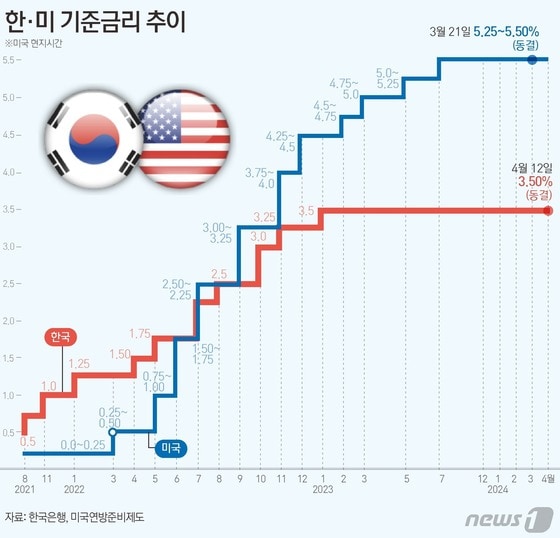

| © News1 김지영 디자이너 |

미국 내 물가 둔화세가 꾸준히 기대에 어긋나면서, 한은의 기준금리 인하 시점은 더욱 가늠하기 어렵게 됐다.

특히 최근 환율이 1300원 중후반대로 높아졌고 유가도 부담스러운 수준이기에 한은은 미국보다 빠른 금리 인하가 금융 안정을 해칠 여지를 더욱 고려할 수밖에 없다.

설상가상으로 국내 경기 지표마저 기준금리 인하 명분에 찬물을 끼얹고 있다.

올 1분기 국내총생산(GDP) 실질 성장률은 1.3%(속보치)로 집계됐다. 자연스레 한은의 5월 수정 경제 전망에서 연간 성장률 전망치는 기존 2.1%보다 상향 조정될 가능성이 커졌다.

이 같은 경기 상승이 지속되면 자칫 물가 상방 압력 확대로 이어져 안정 목표 달성 시점은 늦춰지게 된다. 그만큼 금리 인하 시점은 지연될 수 있다.

영국의 대형 금융사 바클레이즈는 "한은은 당분간 관망 자세를 보일 것"이라며 "금리 인하 예상 시점을 8월에서 10월로 조정한다"고 밝혔다. JP모건도 "성장과 물가 전망의 상방 위험을 고려해 첫 금리 인하를 3분기에서 4분기로 연기한다"며 "물가 안정 추세가 금리 인하 시기와 정도에 주요 변수"라고 지적했다.

ING는 "국내 여건이 크게 악화하지 않는 한 한은의 매파적 기조는 예상보다 오래 지속될 것"이라면서 "첫 금리 인하는 3분기로 연기될 가능성이 있다"고 진단했다.